※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

NISA枠でインデックス投資を始めました!勧められた有名なファンドをとりあえず購入しているけど、実際のところ、中身に含まれている銘柄をよくわかっていない。。。

こんな人のための記事です。

2024年より新NISAが始まりますので、これから投資を勉強する方も多いかと思います。

その中で、特にインデックスファンドの投資が人気ですね。

投資家自身が高い投資知識がなくても、特定の指標(インデックス)に沿った資産運用をファンドがやってくれますし、

分散投資も効いていますので、個別投資を中心に運用するよりも比較的安定的に利回りを維持してくれる傾向があるので、個人投資家やNISAとも相性がいいです。

すてっぷらくだの資産運用方法もインデックス投資を中心に行っているよ。

安定的な利回りを維持することで、現在はサイドFIRE達成しています。

そんなインデックスファンドですが、一点注意してほしいことがあります。それは、、

インデックスを構成する銘柄を理解した上で投資しましょう

ということです。

良く聞こえてくる声としては、

みんなが勧めるオルカンを買っておけばいいんでしょ?

S&P500が最強と聞いたよ!実績利回りもいいし、買っておこう!

こんな感じでしょうか。

確かにインデックスファンドどは、比較的低いリスクで、安定的な利回りを出してくれます。

しかし、常に利益を上げているわけではありません。

景気が悪くなると当然インデックスの数値も落ちます。利回りもマイナスになる年だってあります。

なぜならインデックス投資とはいえ、実質は株式投資(債権、不動産等のテーマもあり)なのでリスクはゼロではないのです。

そういう時に、

何故利回りが落ちているのか、

何故上昇トレンドに戻らないのか、

投資戦略を継続すべきか、変更すべきか、

そういうような考えを巡らせる際に、購入したインデックスファンドの構成銘柄をある程度は理解しておく必要が必須だからです。

本サイトは、人気なインデックスファンドのテーマ、主要構成銘柄、銘柄国の情報をまとめたものです。

是非インデックスファンドの詳細を理解して、資産運用に役立ててください。

目次

インデックスファンドとは?

そもそもインデックスファンドとはどういうものなのでしょうか?

インデックスファンドとは、市場全体の動きを表す代表的な指数に連動した成果を目指す投資信託を指します。※インデックスとは指標、ファンドとは投資信託のことです。

また、インデックスファンドは以下の特徴を持っており、投資知識が浅い運用者でも手軽に始めることができます。

【インデックスファウンドの特徴】

◆日経平均や、TOPIXといった株価指数の動きに連動するので、値動きが分かり安い

◆インデックスファンドを保有するだけで、幅広い銘柄を購入し分散投資が期待できる

インデックスファンドについて、より詳細の内容を知りたい方は、以下リンクを参照ください。

参照:三井住友銀行 “インデックスファンドとは?”より

また、分散投資に関しては過去、筆者もブログで特集したことがありますので、こちらをご参照ください。

そんな手軽に購入できるインデックスファンド、繰り返しとなりますが、一点気をつける必要があります。

それは、インデックスを構成する銘柄を理解した上で投資するということです。

「お手軽だから」、「手堅いから」というだけで、中身を理解せずに投資するのは、筆者はお勧めしません。

手堅いと言っても常に利益を出すわけではありません。”何故利益が出せていないのか”を理解しておくだけでも今後の運用戦略に大きく影響してきます。

また、”思っていたテーマと違ってた!”なんてことも往々にして起きます。

そんなことにならないよう、以下の章で人気インデックスの構成銘柄をしっかり理解していきましょう!

人気インデックスファウンドの構成銘柄を徹底分析

本章では、2023年12月1日時点のSBI証券で公開している投資信託から、人気上位のインデックスファンドの目論見書から、構成銘柄、構成通貨を紹介します。

今回は、海外系銘柄を4つ、国内(日本)系銘柄を3つ紹介したいと思います。

なお、筆者の独断となりますが、似たようなテーマ、同じインデックスで複数のファンドがあった場合は一つに絞り、紹介したいと思います。

また、今回の主旨とは若干それますが、紹介するファンドの手数料、1年の実績利回りも併せて紹介しますので、皆さんの参考になれば幸いです。

※注意:実績利回りが全体を通してとても高いですが、アフターコロナの反動等の影響があります。

毎年今回の利回りになるとは筆者は思っていません。

それでは行ってみましょう!

海外系銘柄インデックス

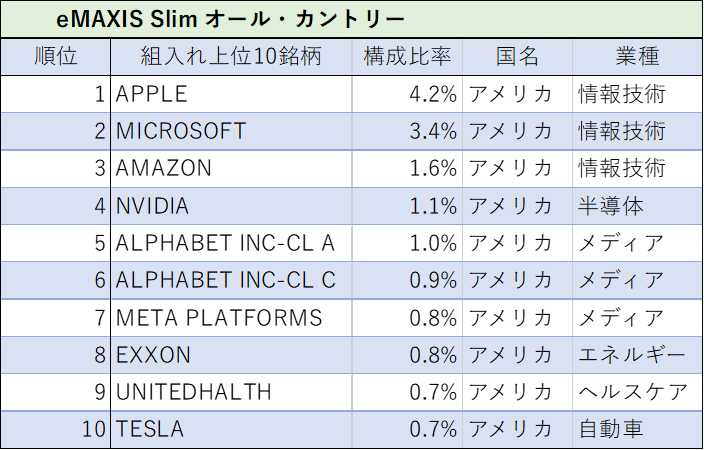

eMAXIS Slim オール・カントリー

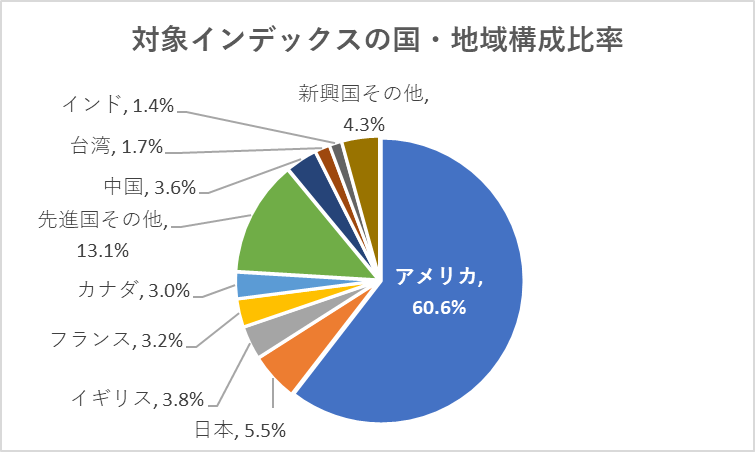

通称オルカン!テーマとしては、MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指す運用を行うファンドです。

先進国を中心とした世界中の企業株式で構成させたファンドで、株価変動リスクとしても、為替変動リスクとしても非常に分散の効いた人気トップクラスのファンドとなります。

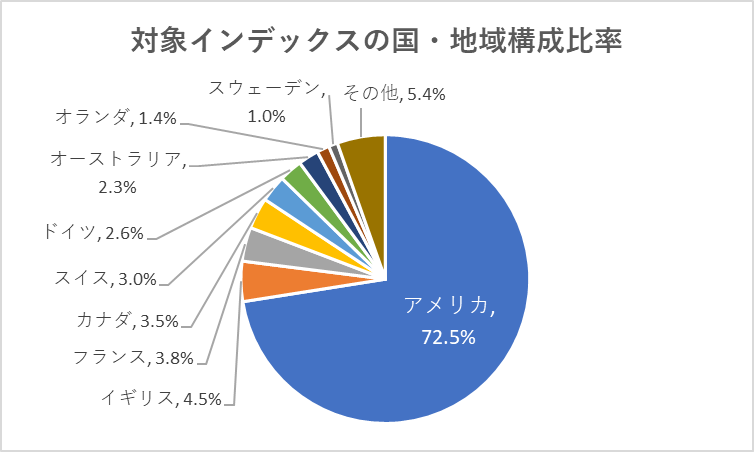

【地域構成比率】

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.05775%

年間実績: +20.99%

以上の通り、様々な国の企業銘柄を購入していることがわかりますが、約60%はアメリカとなります。

やはり経済の中心、金融の中心はアメリカということなのでしょう。

しかし、約40%がその他国々と考えると、やはり分散が効いたインデックスと言えると筆者は思います。

さらに、信託報酬の低さですが、こちらは数ある投資信託の中でも最も手数料が低いファンドの一つとなります!素晴らしい!

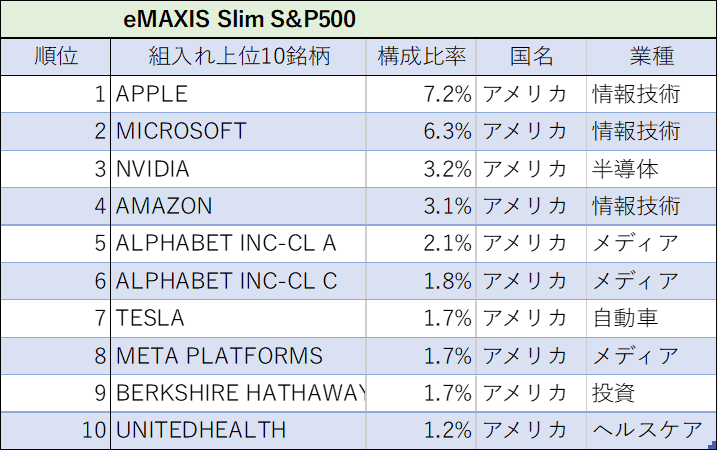

eMAXIS Slim 米国株式(S&P500)

次は、オルカンと双璧を成す人気インデックスファンドのS&P500です。

テーマは、S&Pダウ・ジョーンズ・インデックスが公表している、ニューヨーク証券取引所やNASDAQに上場に登録されている約500銘柄を時価総額で加重平均し指数化した指数に連動させた運用となります。

S&P500は米国株式市場全体の約80%の時価総額比率を占めており、S&P500の動き=アメリカの景気と捉えることができる非常に有名な指標となります。

【地域構成比率】

こちらは上述の通り、アメリカ企業100%となりますので、グラフは割愛します。

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.09372%

年間実績: +23.46%

上位の銘柄構成は、オール・カントリーに似ていますね。

しかし、地域構成比率で記載した通り、こちらは100%アメリカ企業となります。

長期的に見てもアメリカの成長はすさまじく、今後も高い成長率を期待できます。

「分散投資をはしたいけど、アメリカに集中させたい!」という方は、オールカントリーではなく、S&P500を選択したほうが良いかもしれません。

なお、筆者の過去ブログでもオールカントリーとS&P500の比較ブログを作成していますので、

こちらもご参考ください。

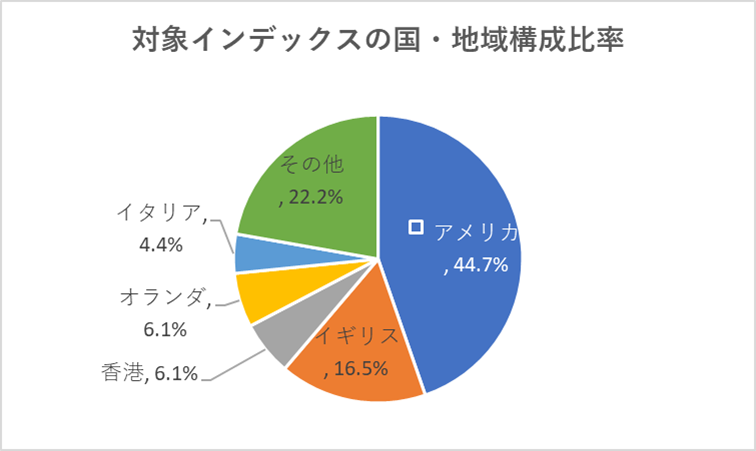

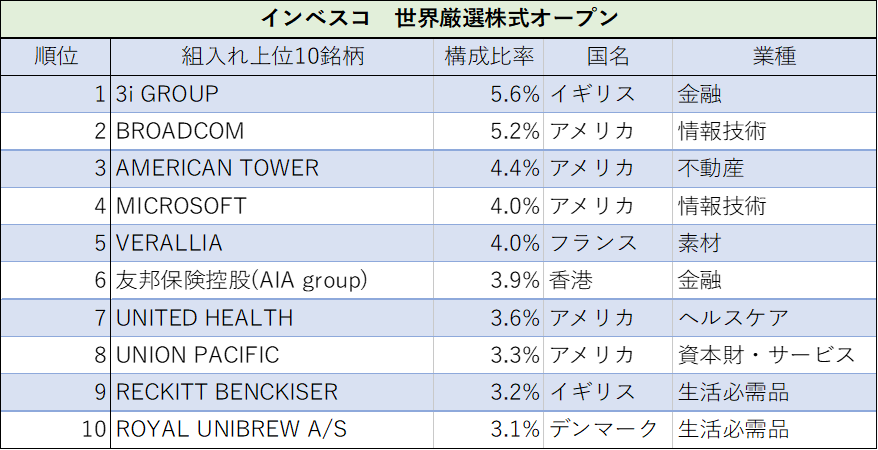

インベスコ 世界厳選株式オープン

次は、インベスコ世界厳選株式となります。

こちらは、MSCIワールド・インデックスに沿った運用をしてくれるファンドとなります。

MSCIとは、モルガン・スタンレー・キャピタル・インターナショナル(Morgan Stanley Capital International Inc.)社が算出している株価指数のことです。

世界の先進国の上場企業を独自の方法で選択し、時価総額をベースに加重平均方式で算出されています。

【地域構成比率】

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 1.903%

年間実績: +22.26%

地域構成比率も、構成銘柄もオルカンや、S&Pとは大きく異なっていますね。

分散投資をより強固なものとしたい!というかたは、検討してもいいのではないでしょうか?

ただ、一つ問題を挙げるとすれば、信託報酬の高さでしょうか。1.9%という高さは、他の投資信託の中でも高めですし、どうしてもオルカンやS&P500と比べると明らかに見劣りしてしまいます。

ただ、こちらのファンドを特集したのは、一つ大きな特徴があるからです。

それは、構成資産の一部を為替ヘッジしていることです。

以下は、本ファンドの目論見書から引用した基準価格・純資産の推移です。

上図の通り、分配金再投資基準価格で考えると、資産のおよそ3分の1程度は、為替ヘッジをしているようです。

そう考えると、信託報酬の高さはこの為替ヘッジコストによるものなのかもしれません。

一方、為替をヘッジすることでリスクを低減することができるため、筆者としては魅力的なファンドと考えています。

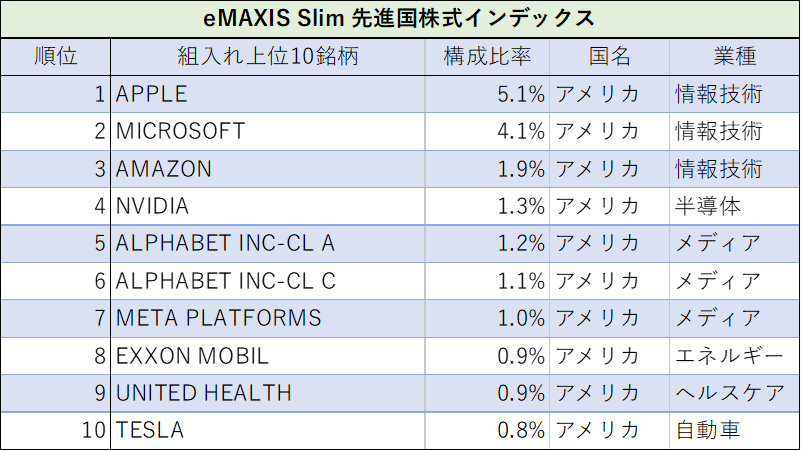

eMAXIS Slim 先進国株式インデックス

海外系銘柄は最後。先進国株式インデックスとなります。

”先進国”ということですが、具体的にどのような、国に、どのような銘柄を構成しているのでしょうか。

詳細は以下となります。

【地域構成比率】

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.9889%

年間実績: +9.96%

先進国に絞った構成となると、やはりアメリカが中心のようです。

オール・カントリーと比較すると、アメリカのウェイトを高めとしており、

上位構成銘柄は大きく変わりはないようです。

一方、異なる点としては、日本株式が構成に含まれていないことです。

「海外系を本インデックスファンドで運用し、日本株式は個別株で運用」

というような、戦略の幅も増やしてくれそうです。

国内系銘柄インデックス

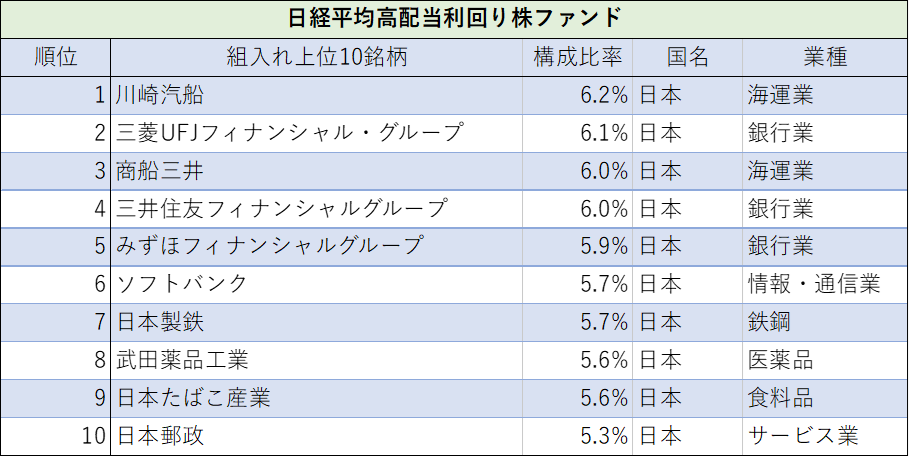

日経平均高利回り株ファンド

続いては、国内系です。最初は、日経平均高配当利回り株ファンドを紹介します。

近年、日本では高配当株式投資の人気が出ています。

ブログの界隈では、リベ大やこびとかぶでもよく特集されていますね。

本ファンドでは、日経平均株価採用銘柄の中から、予想配当利回りの上位30銘柄に投資しています。

詳細は、以下の通りです。

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.693%

年間実績: +52.65%

まず、言いたいのが、、、

年間実績やばい(笑)

もちろん、これは昨今の日本株が世界的な上昇トレンドなど、一時的な要因があります。

さすがに毎年このような利回り結果を出すことは難しいとは思いますが、それでも魅力的な数値をたたき出していますね!

なお、本ファンドは分配金の受け取り方法を”受取”、”再投資”で選択可能です。

高配当株式投資の魅力の一つである定期的に”現金を獲得する”という点も選択によっては本ファンドでも実現できるのはうれしいですね。

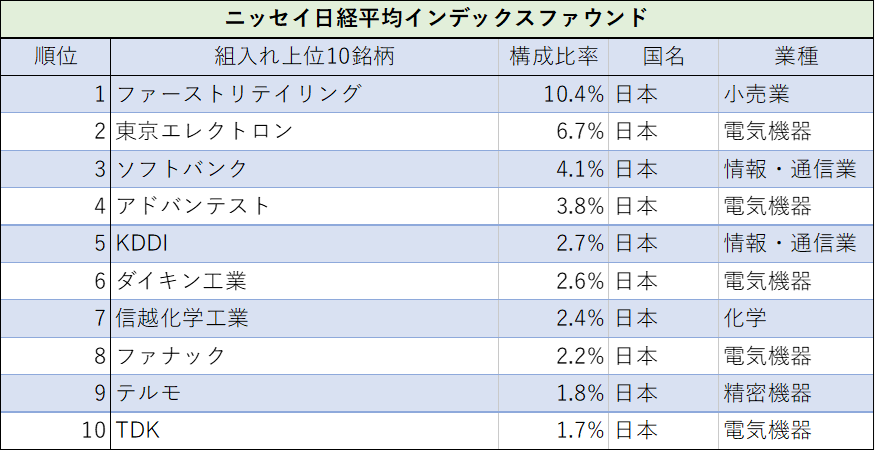

ニッセイ日経平均インデックスファンド

ファンドの特徴としては、日経平均株価(日経225)の動きに連動するファンドです。

なお、日経平均株価の計算に用いられるのは1,600以上ある東証1部上場の銘柄の中で日本を代表する銘柄として選ばれた225銘柄となります。

詳細は以下の通り。

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.143%

年間実績: +14.04%

本ファンドの特徴としては、日本人の私たちにとって、最も分かり安いということです。

日経平均株価は、ネットでいつでもどこでも目にすることができますね、ニュースでも頻繁に出ています。

投資知識に自身のない方は、ほったらかし投資を考えている方にとっては、

意識しないけど、目にすることができる日経平均インデックスがお勧めと思います。

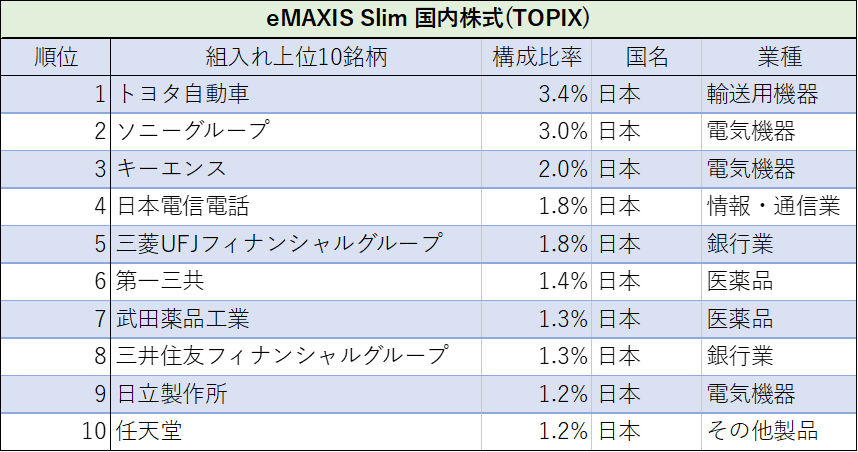

eMAXIS Slim 国内株式(TOPIX)

最後は、TOPIX型連動です。東証株価指数TOPIX(配当込み)の値動きに連動するインデックス型ファンドとなります。

【構成銘柄情報】

【その他情報】

信託報酬(税込み)/年: 0.143%

年間実績: +19.64%

お気づきになられたかもしれませんが、上位の構成銘柄が日経平均と大きく異なりますね。

この理由としては、日経平均が参照株式の株価を単純平均したものに対して、TOPIXは時価総額(株価×発行済株式数)基準型となります。

その為、TOPIXでは時価総額の大きいトヨタやソニー、任天堂、銀行業のような企業が中心となってきます。

まとめ:インデックス投資 人気ファンドの構成銘柄を徹底分析

いかがでしたでしょうか?

今回紹介しました通り、インデックスファンドと言っても組み込まれている株式は国・銘柄・為替など大きく異なります。

これらをよく理解した上で、ご自身の投資戦略に採用するかどうかは長期的な資産運用で大きく異なります。

よくありがちなのが、インデックス投資=分散投資でリスク最小限にしているという極論です。

例えば、日経平均連動型のファンドのみを購入して「完璧に分散投資できてる!」と考えているとそれは少し危うい考え方です。

紹介しました通り、日経平均は株価の単純平均連動なので、実際のところファーストリテイリング、東京エレクトロン、ソフトバンクの3社だけで20%の寄与率があります。

それが良い・悪いというわけではないですが(筆者は日経平均型ファンド購入しています(笑))、

理解をしないまま購入するのと、理解した上で購入するのでは、投資戦略に大きく影響します。

世界的に景気がいい時はどのファンドを買っても上昇していますのであまり気にならないですが、

景気が不安定になっているときには、ファンドの組み入れ銘柄をよく理解しておくのとそうではないとで、戦略の変更・修正の初動が全く異なります。

是非本ページを読んでいただき、皆さんの資産運用の手助けになれると嬉しいです!

コメント