※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

こんにちは!すてっぷらくだです。

・株や債権等の資産運用は、やっぱりリスクが高くて手が出せない・・・

・景気動向を予測する方法はないだろうか・・・

そんな悩みを抱えている方の為の記事です。

筆者は、

- 15年以上の資産運用キャリアを持ち、運用益と本業収入でサイドFIREを達成。

- 現在も、本業である総合商社に勤めながら、資産運用を続けているブロガーです

是非参考にしてみてください。

なお、今回の参考図書は、堀井正孝さんの”金利を見れば投資はうまくいく”の内容の一部を参考に記事を書いていきたいと思います。

是非この記事で興味が湧いてきたら、本書も購入してみてください。

目次

“金利”は、金融市場における「炭鉱のカナリア」

金利を知れば、投資に役立てることができる

皆さんは「炭鉱のカナリア」という言葉はご存じでしょうか?

カナリアは周囲の異変に非常に敏感で、普段はさえずっていますが、自身の危険を感じると、鳴きやむという習性があるようです。

この習性を活かし、昔の炭鉱労働者は、坑道に入るときはカナリアを連れていき、カナリアがもし鳴き止んだら「ガス、粉塵爆発などの脅威が起きるかもしれない」と察知し、地上に戻っていたようです。

つまり、カナリアは危険を予見してくれるアラームの役割だったということですね。

そして、投資の世界に話を戻します。

ご存じの通り、景気は上がったり、下がったりのサイクルが発生します。株価もそれに連動して変動しますね。

しかし、景気や株がいつ上がるのか、そしていつ下がるのかを判別するのは極めて困難で、よほどの相場師でないと判別することは難しいと思います。

本サイトでは一貫して、短期の予測を行うことは”事実上不可能”という立場を取っています。

しかし、”長期的・大局的であれば、景気変動の予想を立てることはできる”とすればいかがでしょうか?

それが金利です。

参考図書では、この金利という指標が「投資のカナリア」と主張しています。

株式投資に興味がある方はこちら!リーマンショック前に金利が変動していた!

皆さんリーマンショックを覚えていますでしょうか?

リーマンショックは、2008年9月15日に起きた米投資銀行リーマン・ブラザーズの経営破綻を機に、世界的な金融危機が起きた現象(Wikipedia参照)です。

厳密には、リーマンショックの前にサブプライムローンの問題が表面化し、NBERは、2007年12月から2009年6月までを景気後退局面と認定しています。

一方米国の政策金利ですが、2004年から2007年まで一貫して上昇して、5%強を推移していたようです。

しかし、2007年の9月から徐々に金利げ下落しているのです。

図表で見てみましょう。

こちらは、米国政策金利の長期グラフになります。

緑色のラインが、米国政策金利となり、グレーのエリアは景気後退局面を表しています。

たしかに、景気後退局面より手前で金利が落ちてる!

その他の時代でも同じような傾向がみられる!

金利で経済動向を読み解いてみよう

上述した金利情報だけでも景気動向を探る指標になりますが、もう少し深堀していきましょう。

そもそも政策金利とは何なのでしょうか?金利には何種類かあるのでしょうか?

金利の大まかな種類を踏まえて、金利が変動するメカニズムを探っていきましょう。

覚えておくべき”2つの金利”

政策金利(短期金利)

まずは、前章でも挙げた政策金利に関してです。

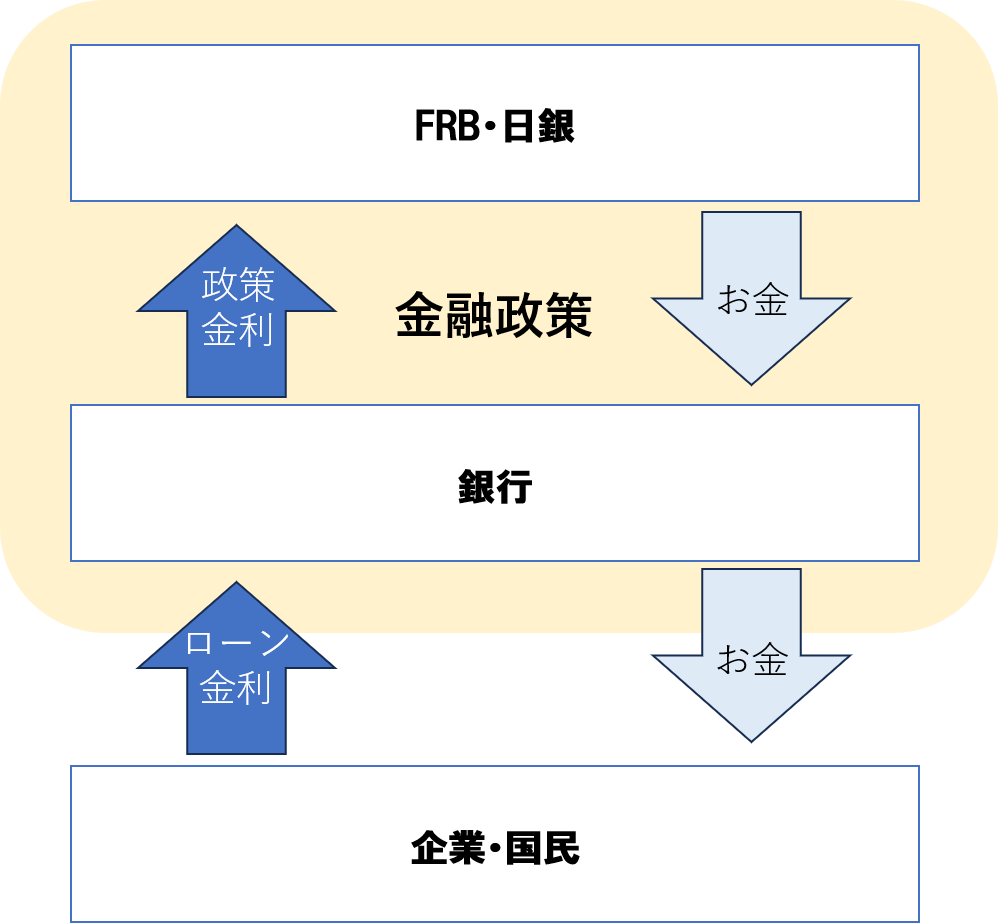

政策金利とは、銀行が中央銀行に支払う金利のことを指します。

中央銀行とは、米国だとFRB、日本だと日銀ですね。

この中央銀行が金融政策によって政策金利を変動させることで、市中に出回るお金の量を調節します。

中央銀行は、景気がいい時には政策金利を上げて通貨供給量を減らし、景気が悪い時には政策金利を下げて通貨供給量を増やします。

ここまでは、中央銀行と銀行のやり取りでしたが、私たち一般国民にも当然影響があります。

例えば、預金やローン金利は政策金利に影響を受けて変動します。

日常生活の中で、知らず知らずのうちに金融政策の影響を受けているのですね。

以上の内容を図にしてみると以下の通りです。

10年国債利回り(長期金利)

次に、10年国債利回りです。

短期金利が、期間を1年未満とします。政策金利は、代表的な短期金利ですね。

それに対し、長期金利とは、期間が1年以上の金融資産の金利を指し、10年の国債利回りは、長期金利の指標の一つです。

今回は、短期金利=政策金利、長期金利=10年国債利回りとして紹介しましたが、

この2つの指標の動きを分析することで、景気の動向を予測することができるんです。

金利から景気後退局面を予測する

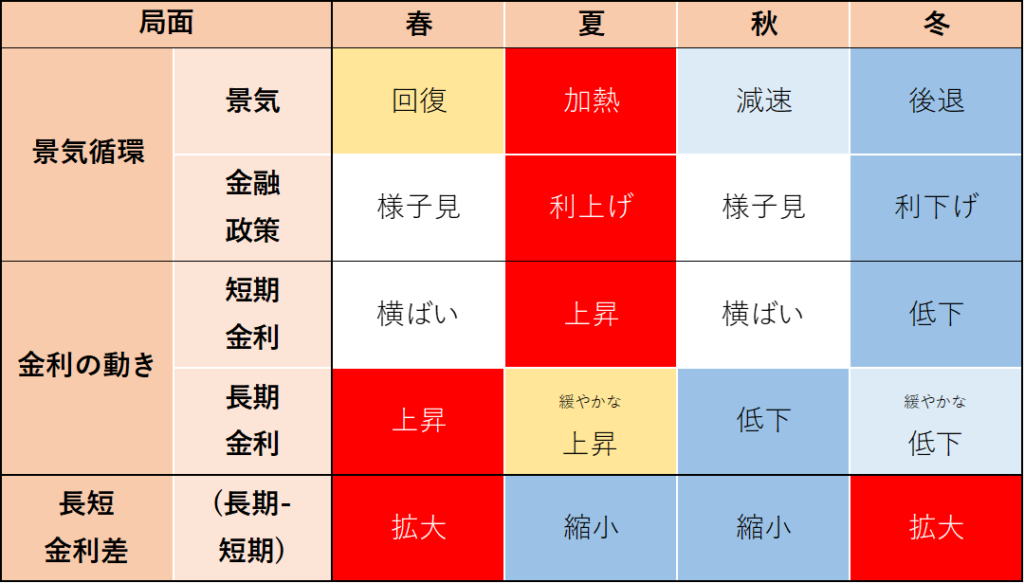

金融政策サイクルには四季がある

よく言われますが、景気、株価それぞれ一定のサイクルがあります。

常に好景気と言うわけではありませんし、常に株価が上昇しているわけではありません。

四季で例えると分かり安く、春は景気に明るい兆しが見え、夏は盛り上がってくる。秋は、段々と景気に陰りが見えてきて、冬で後退が始まる。

景気も、株価も、そしてそれに連動する金利においても一定のサイクルを繰り返しています。

それらを表にまとめたものが以下の図となります。

ここで長期金利と短期金利の金利差を見てみましょう。

基本的に長期金利の金利は、短期金利の金利よりも数値が大きく(長く債権を購入し続ける必要があるので、その分金利が大きい)、ある程度の金利差が発生します。

しかし、景気の移り変わりによって、この金利差が変動していくのです。

長期金利は短期金利よりも先に変動する傾向があるため、長期金利と短期金利の動きには若干のズレが発生するのです。

政策金利(短期金利)は、金融政策の一環で変動させますので、景気を確認しながら進捗に行う為です。

長短金利差1%割れは黄色信号、0%割れは赤信号

それでは、長期ー短期の金利差を景気の動向に当てていきましょう。

以下の図は、IR Bankから参照した米国債の長短金利差の長期チャートになります。

赤い点線で作られたマルをご覧ください。

2019年終わり頃に10年-3カ月の金利差が0%を割っていますね。

そして、その後の2020にコロナ影響を発端に日経平均株価が減少し、景気後退が起きています。

本書では、長短の金利差が1%割れが発生すれば、黄色信号、0%我が発生すれば赤信号として注意喚起をしています。

となると、現在ブログを執筆している2023年12月はいかがでしょうか。

そう、既に金利差がマイナスになっています。

上述した季節に沿った景気動向の表に照らし合わせると、夏から秋にかけての移動しているくらいかな。

大局的に考えると、これから景気の後退がいつ起きてもおかしくないですね。

まとめ:金利を見て景気を予測する!資産運用で勝ち続けるための手法

いかがでしたでしょうか?

繰り返しとなりますが、景気後退のタイミングや、株価が下落トレンドになるタイミングを正確に読むことは困難を極めます。

筆者のすてっぷらくだとしては、「不可能」というスタンスで資産運用を行っています。

しかし、大局的におおよその動向を理解しておけば、景気の大きな流れを把握することで、資産運用に活かすことができるかもしれません。

インターネットでお得に取引!松井証券まとめです

- “金利”は、金融市場における「炭鉱のカナリア」

- 覚えておく金利は、政策金利(短期金利)と10年国債などの長期金利

- 長短金利差1%割れは黄色信号、0%割れは赤信号

以上!今日はこれまで!

コメント