※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

こんにちは!すてっぷらくだ(https://twitter.com/step_rakuda)です!

今回は、資産運用をテーマに記事を書いていきたいと思います。

●株式投資で資産運用をやっているけど、どのような投資先に投資すればいいかわからない

こんな悩みを抱えている人はたくさんいらっしゃるのではないでしょうか?

今回は、私が総合商社で働いて培った考え方、”商社マン視点”での投資方法を紹介したいと思います。

紹介したい内容はシンプルに二つ!

【商社マン視点での投資方針】

●実態に基づいた市場・企業に対して投資を行う

●日本はあくまで”世界の一部”と捉えて投資を行う

それでは詳細いってみましょう!

インターネットでお得に取引!松井証券目次

本題の前に。。。

改めて自己紹介

まずは改めて自己紹介!

名前:すてっぷらくだ

愛知県在住の商社マン

座右の銘:”コツコツ勝つコツ”

マイブーム:マラソン、ジム、中小企業診断士の資格勉強

仕事を始めて十数年、今まで様々な商材を・様々なプロジェクトを・様々な場所で担当してきました。

それらの経験を通して、

何か皆さんにアドバイスできる仕事のコツをお伝え出来ないかなとブログを書いてみようと思います。

今回は資産運用方法 金融資産版となります。

もちろん、私は商社に勤める人間であって、金融関係の企業にいるわけではなく、”専門家”というわけではありません。

しかし、イチ商社マン視点で考えると「こういう意見があります」という一つの参考情報として聞いていただけると幸いです。

※注意※

本記事は商社に勤める方々が全て考える一般論というわけではなく、あくまでブログ運営者の見解によるものです。

まず大原則:投資方法には絶対的な解はない!

いきなり言い訳から入ったぞこのらくだ!!

は、話を聞いてくれ!💦これは大事なことなんだ!

身も蓋もないことを言うけど、投資方法には絶対的な解はない

ということを心掛けてほしい。

皆さん、猿ダーツ理論というのを知っていますでしょうか?

投資のプロが選んだ銘柄を購入する投資信託に対して、猿が適当にダーツで選んだ銘柄で構成されたポートフォリオ。長期的な投資をした際はどちらが勝つだろうか?

結果はなんと猿が適当に選んだポートフォリオの方がプロが選んだ銘柄よりも収益が勝ったのです。

つまり、銘柄を選ぶのはそれくらい難しい、というよりも将来を読むのは不可能という理論です。

この話は、ウォール街のランダム・ウォーカーという本で紹介されているので、ぜひ興味がある方はご覧ください。

なので、「絶対勝てる方法」と言う人たちがいるのであれば、全ての人がとは言いませんが、怪しんだ方がいいです。投資方法に絶対解はなく、100人いれば100通り投資方法があります。

とはいっても、ある一定の考え方は知りたいですよね。

以降は、すてっぷらくだが商社勤務を通して、様々なビジネス・パートナー・国、文化を経験した結果、行き着いた投資法となります。

繰り返し、投資の絶対解になるわけではないと思いますが、一本の投資哲学を持っていけば、買うときも、売るときも余計なエネルギーを掛けることはないと思いますので、是非参考になればと思います。

商社マン視点で語る”資産運用の方法”

実態に基づいた投資を行う

現地現物主義

皆さん、現地現物という言葉をご存じでしょうか?

現地現物主義とは、

実際に問題が起きた現場に足を運び、実際の現場で自分の目と足で確かめ、事実を確認する考え方

となります。

これは決して商社特有の考え方ではありませんが、おそらくどの商社もこの考え方に根付いて日々ビジネスを行っているかと思います。

例を挙げると、あるパートナー企業と海外にお菓子の製造拠点を作る投融資案件がある。

実は、その担当者はそのパートナー企業の製造現場に行ったこともなく、

単に「成長市場だから!」という理由だけで案件を進めようとしている。

これって、成功すると思う?

た、確かに成功しなさそうね。。。

「会社をよく知らないのになぜ大金を投資できるの?」って思えちゃう。。

そうだね。「投資先=パートナー企業をよく知る」これが大事なんだ。

企業体質、企業文化、どのような市場に対して力を入れているのか、また縮小させようとしているのか。

投資先はパートナー企業です。パートナーを理解しないまま投資するのは、すてっぷらくだとしては失敗する可能性が高いと思います。

もちろん株式投資の場合、投資先のオフィスや製造現場に行くことはかなり難しい(というかできない)と思います。公表されていない情報を入手し、投資を行うことはインサイダー取引に抵触しますしね。

であれば、直近の財務諸表やプレスリリース、評論家の記事等、様々な情報に目を通して、投資先がどのような会社なのか最低限は理解しておくことが必要です。

当たり前のことを言っていますが、実はこれ、結構難しいです。

自分の手を胸に当てて、自分に問うてみてください。

「しっかり企業分析して投資をしたか?」と。

日本の株式市場が強気相場の時、どこに投資しても儲かるタイミングがあります。

そういう時、自分が「俺てすげー!何やっても儲けることができる天才じゃん!」

って全能感が湧いてくるんです。

でも、そういう感情は99%幻想で、長期的に自分の資産を増やすことができません。

ファンダメンタル分析×経済・市場動向分析

ここまで読んでいただいた方はわかると思いますが、結論をいうと、

短期のテクニカル投資は行いません

移動平均チャートやロウソク足、タイムリーな市場ニュースを誰よりも早く分析し、相場を読むなんて普通できません。

中には、本当に成功する相場師のような方もいますが、本当にごく一部の方々ですし、長期で成功した人なんてさらに限られた人です。

商社マン視点でビジネスを考える場合、1-1の現地現物主義を考えると、投資をする場合、長期投資をベースとします。

では、どのような株式投資を行う場合、どのような指標を見て投資するのでしょうか?

すてっぷらくだとしては、最低限以下の情報は必要かなと思います。

【長期投資を行う上で必要な財務指標】

①PER(株価収益率)

②PBR(株価純資産倍率)

③EPS/配当性向(※高配当株式投資に限る)

④対象企業の長期戦略

今回は詳細の投資運用方法の説明は省きますが、大まかに説明すると、

①~②に関しては、投資対象企業の現在株価が割安かどうかを確認。

③に関しては、高配当株の投資の場合、無理した配当を行っていないか確認

④に関しては、中長期的に投資先がどのような戦略をもって企業活動を行っているかを確認

最低限この程度は抑えておく必要があります。

どの情報も対象企業のHPにあるIR資料から簡単に確認できる情報ですので、是非やってみてください。

日本はあくまで世界の一部という理解で投資する

投資先は世界基準で!

このブログを見ている大半の方は日本に住んでいる方かなと想像します。

その場合、恐らく株式投資する際は日本の証券取引所に上場している企業を中心に投資しているのではないでしょうか?

もちろん日本に住んでいる以上、それが間違っているわけではありません。

ですが、視野を世界に広げてみると、日本の企業よりも今後、株価成長を期待できる企業は山ほどあります。

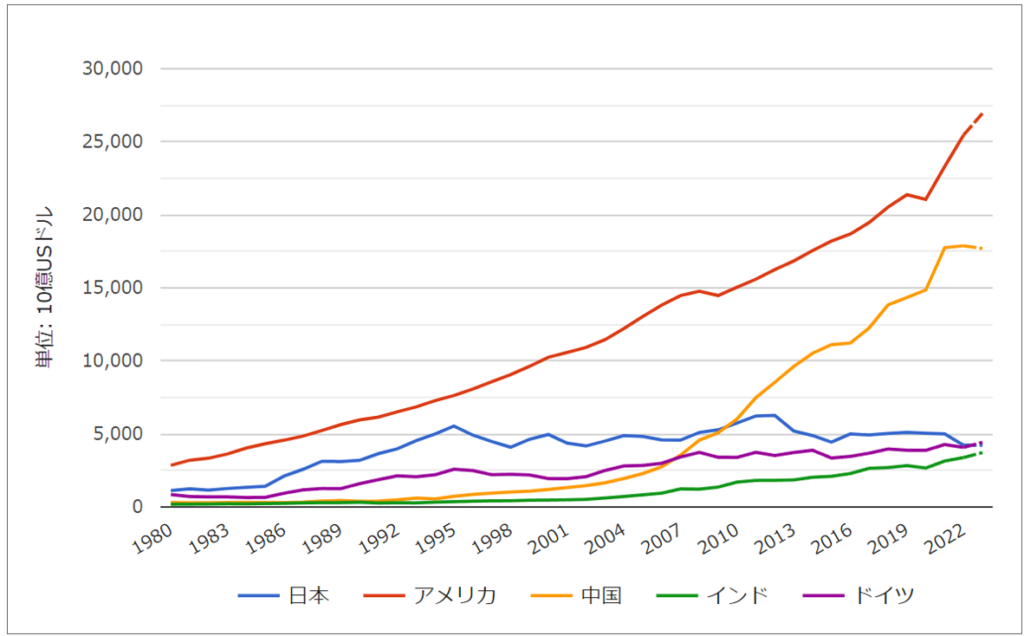

以下2つのグラフは、”世界経済のネタ帳”https://ecodb.net/はのツールから作成したもので、名目GDPの国別top5とその成長率を表したものです。

【図1 国別名目GDPの推移TOP5】

図1の通り、名目GDP1位はアメリカ、ついで中国が2位となり、日本・ドイツが3位を争っています。そして次にインドが日本・ドイツを追い抜こうとしていますね。

次は、名目GDPの成長率を見てみましょう。

【図2 国別名目GDPの成長率】

以上の通り、日本は名目GDPの規模で見ても、世界の主要国であることは間違いありません。

一方、アメリカ、中国のようにさらに大きい市場を持ったく国もあれば、インドのように成長率で見ればいずれ日本を追い抜くであろう国もあります。

商社では、成長性の高い市場や市場規模の大きい国に対して、その他企業が進出するよりも早く網を張っておくというのはよくあります。

マクロ的な視点で考えると、日本よりも、より大きな市場や成長率の高い国に投資した方がいいのではというのは感覚的にも分かり安いですかと思います。

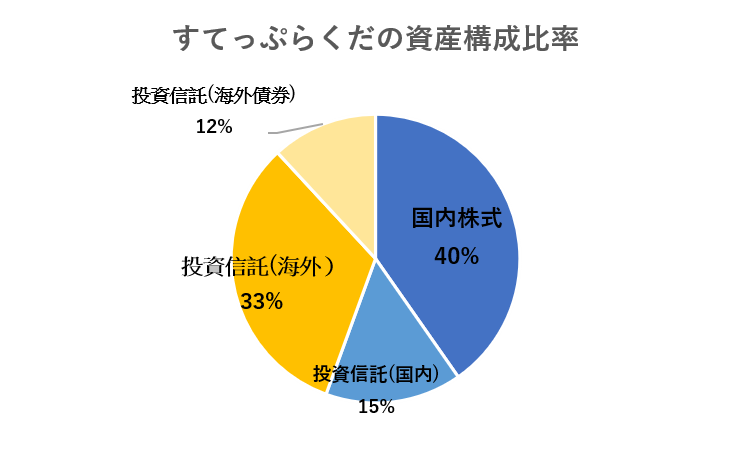

すてっぷらくだの資産構成状況

最後に参考までに(あくまで参考です)2023年11月現在のすてっぷらくだ資産構成を見ていきましょう

ポイントとしては、以下の通りです。

以上になります。

今回は詳細を省きますが、資産運用を行う際は、分散投資でリスクをミニマイズさせた方が良いので、すてっぷらくだとしては、投資信託のインデックス投資を活用しています。

※インデックス投資に関しては過去ブログ参照ください!

まとめ: 商社マン視点で語る”資産運用方法” 金融資産版

【商社マン視点での投資方針】

●実態に基づいた市場・企業に対して投資を行う

-現地現物主義のように、投資先をよく理解した上で投資を行う

-ファンダメンタル分析×経済・市場動向分析を用いた長期投資を行う。

●日本はあくまで”世界の一部”と捉えて投資を行う

-投資先は世界基準で考えよう

いかがでしたでしょうか?

今回は、投資の基本スタイルにフォーカスしたブログとなりました。

今後、もし需要があれば今後細かい投資手法もブログにしていこうかと思います。

皆さんの資産運用に少しでも役立てることができれば幸いです!

インターネットでお得に取引!松井証券今日はこれまで!

コメント