前回は、外貨建ての資産をポートフォリオに組み込む必要性を説明しました。

今回はわたくし すてっぷらくだがお勧めする、外貨建て投資信託2種類とその構成資産情報を説明していくよ!

目次

お勧め外貨建て投資信託2選

早速、お勧めする外貨建て投資信託を紹介します。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

どちらも、投資信託としては「超」が付くほどの人気ファンドです。

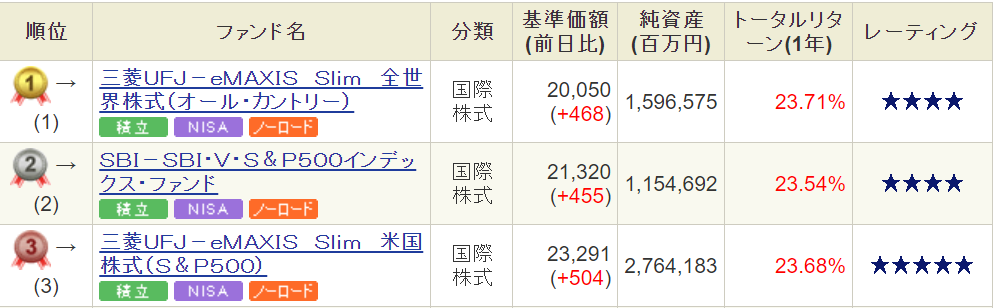

2023年11月7日時点でのSBI証券で掲示している販売金額人気ランキングでは、1位がオールカントリー、3位がS&P500となっています。

ちなみに、2位も別ファンドのS&P500連動型がランクインしていますね。

正直、同じS&P500に連動するので、多少の違いはあれども基本的に同じ数値変化をするので、どちらを採用しても問題ないです。

オールカントリーとS&P500の構成はどうなってる?

どちらも超が付くほど有名なファンドだよね。

じゃあ、具体的にどのような資産で構成されているか知っているかな?

次に、これら2ファンドが構成する資産内容を見ていきましょう。

松井証券eMAXIS Slim 全世界株式(オール・カントリー)について

eMAXIS Slim 全世界株式(オール・カントリー)とは、世界の先進国・新興国の株式で構成されている指数で、指標は配当込み・円換算ベースとなります。

円換算ベースと言いましたが、実際はファンドが海外の株式を現地通貨で株式を購入しているため、各海外通貨と日本円の為替変動に影響を受けています。

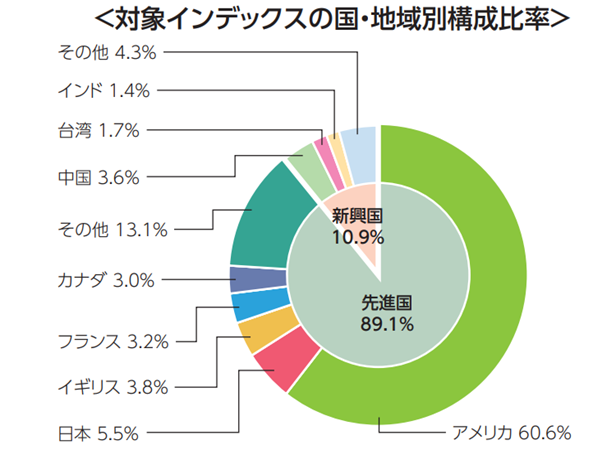

では、どの国からどのくらいの割合で株式を購入しているのか、2023年3月末時点のデータから見てみましょう。

上図の通り先進国89.1%、新興国10.9%、国毎だとアメリカが60.6%で次に比率が高いのが日本で5.5%。多数がアメリカで占めている構図になっています。

オールカントリーというくらいなので、各国に均等レベルで株式を購入していると思われた方も多かったかもしれません。

しかし実態としては、世界的に見た各企業の規模、影響度、各国の市場規模、通貨安定性等、様々な要因から算出されているので、決して各国、各企業から一律で株式を購入しているわけでな内容です。

eMAXIS Slim 米国株式(S&P500)について

まずS&P500ですが、米国市場を計る代表的な株価指数の1つです。

米国株式市場全体に対し約80%の時価総額比率を占めており、米国全体の動向を掴むには最適な指標の一つと言っていいでしょう。

そしてeMAXIS Slim米国株式(S&P500)ですが、こちらはS&P500指標の値動きに連動する投資成果を目指したファンドとなります。

なので厳密にいうと、S&P500の指標とは若干異なった動きを行うこともあるのですが、長期的目線で投資する方にはあまり気にする必要のないレベルかと思います。

eMAXIS Slim オールカントリー・S&P500の構成資産

次に2ファンドの構成資産を見てみましょう。

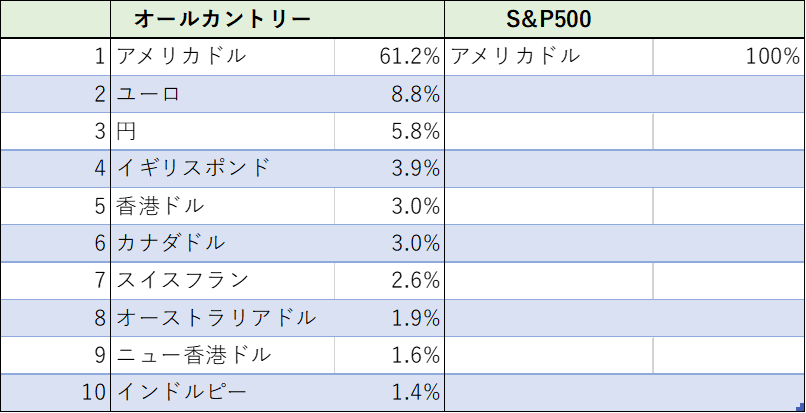

以下は、2023年4月28日時点のeMAXIS Slim オールカントリーとS&P500の通貨構成となります。

<eMAXIS Slim オールカントリーとS&P500の通貨構成>

上図のとおり、オールカントリーは61.2%はドル建て資産となり、次にユーロ、円、ポンドと続いていきます。次に、S&P500ですが、こちらは米国指標なので当然100%ドル建てですね。

なので、為替リスクを低減させるための分散投資という点では、大半がアメリカドルとはいえ、オールカントリーのほうが優勢といえます。

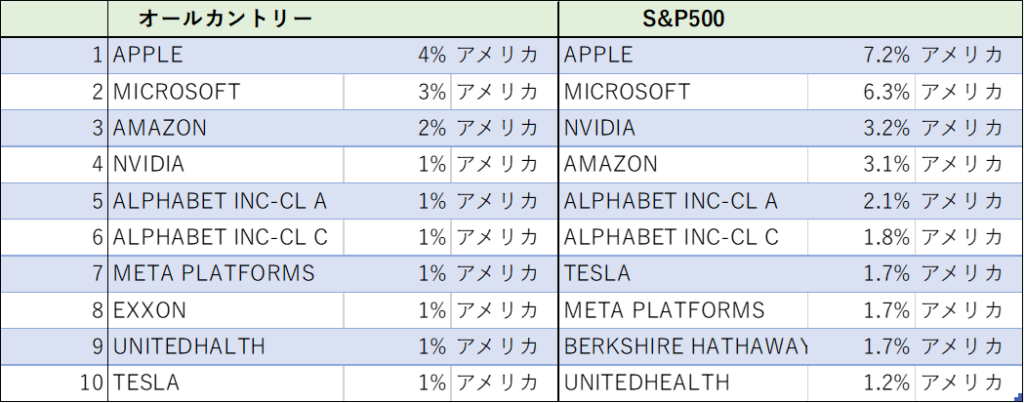

次は、eMAXIS Slim オールカントリーとS&P500の構成株式です。

<eMAXIS Slim オールカントリーとS&P500の株式構成>

上位の株式ほとんど同じですね(笑)

ただ、当然オールカントリーは米国株式はあくまで60%程度なので、構成比率はS&P500と比較し低いです。

以上より、今回の2指標の特性として、どちらも米国株式やドルの影響度は高い。オールカントリに関しては、約40%分はその他外国株式(日本含む)となるので、為替リスク低減の分散投資としてはオールカントリーが優勢ということが言えるかと思います。

松井証券オールカントリー、S&P500では結局どちらがいいの?

2つのファンドの特徴や違いは分かったけど、結局どっちがいいの?

これは何を評価の基準にするかで変わってくるんだよね。

今までの内容の通り、為替のリスクを低減させるということであれば、

オールカントリーが優勢。

しかし、実際の運用実績はどうなるだろう。以下の図を見てみてくれ!

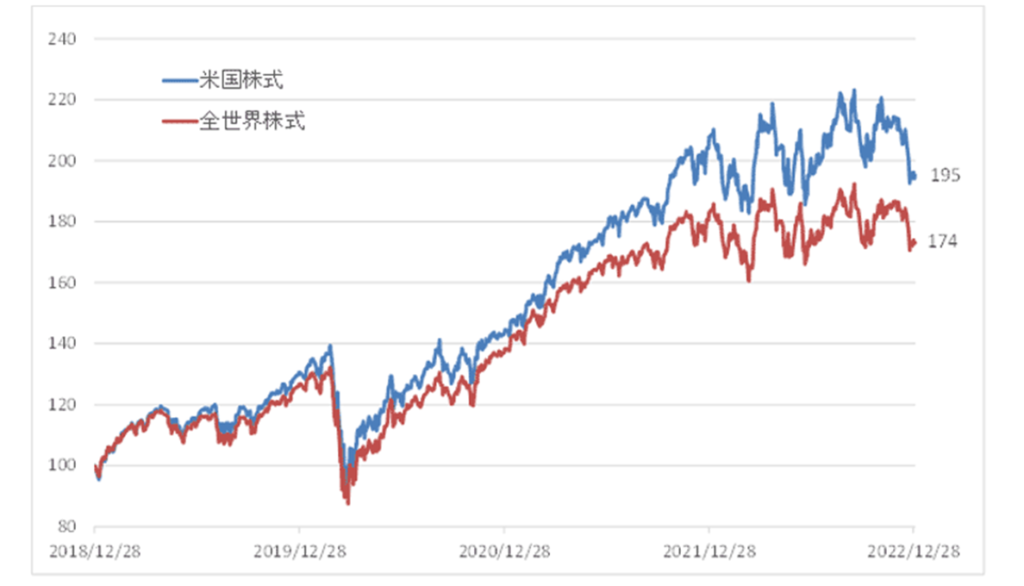

<米国株式(S&P500) vs 全世界株式 比較チャート>

こちらは、2018年12月28日~2022年12月30日までの米国株式と全世界株式の運用実績チャートで、2018年12月28日を100としたものです。

なお、本データはSBI証券が作成したもので、全世界株式=オールカントリー、米国株式=S&P500となります。

上図の通り、S&P500がオールカントリーと比べ運用実績が勝っている状況です。

じゃあ結局S&P500のほうが儲かるので、

良い投資信託くということなんだね

抽出期間だけを見るとそうなるけど、将来がどうなるかはわからないね。

これからも米国1強の時代が続くとは限らないし、S&P500だけで

資産ポートフォリオを作ると結局ドル建ての為替リスクもあるからね。

うー・・・なんだかモヤモヤするけど、

将来を予測するのはめちゃくちゃ難しいからね~・・・

大事なのは、想定外が起きるということを想定して、自身が保有している資産の

リスクをカバーできるような金融資産保有を検討することだね!

まとめ オールカントリーとS&P500の銘柄・通貨構成を徹底分析

- 外貨建て投資信託を検討する場合、eMAXIS Slim オール・カントリー/S&P500がおすすめ

- 通貨構成に関して、オールカントリーは米国ドルを中心に各国の通貨で構成。S&P500は100%米国ドルで構成

- 為替リスクのヘッジという観点ではオールカントリーが優勢

- 2018年12月~2021年12月期間の運用実績ではS&P500が優勢

コメント